Nawet 15% przychodów pochodzących z globalnej logistyki może za 6 lat należeć do zielonych operatorów, co oznacza rynek usług o wartości 350 mld dol. Firmy odczuwają jednak obciążenie generowane przez kosztowne strategie dekarbonizacyjne i ESG. Problemów nie brakuje, ale motywacja do kontynuowania zrównoważonego kierunku pozostaje wysoka.

Nie jest tajemnicą, że przed sektorem logistycznym od lat stawiane się ambitne cele w zakresie dekarbonizacji operacji i płyną one zarówno ze strony organów regulacyjnych, organizacji międzynawowych, kontrahentów i klientów indywidualnych. Nie dzieje się tak bez przyczyny. Międzynarodowe Forum Transportu (ITF) szacuje m.in., że transgraniczny transport towarowy powiązany tylko z handlem odpowiada za ponad 7% globalnych emisji CO2.

Inne prognozy ITF także nie napawają optymizmem. Dla przykładu całkowite emisje pochodzące z transportu w 2019 r. rozdzielały niemal po połowie zanieczyszczenia przypisywane przewozom pasażerskim (54%) i towarowym (46%). Ten stan rzeczy będziemy obserwować w mniej więcej niezmienionej formie do 2030 r., jednak przy utrzymaniu i wdrożeniu wszystkich bieżących polityk dotyczących dekarbonizacji transportu, proporcje ulegną wyraźnej zmianie w 2050 r., kiedy fracht będzie odpowiadał za 61% emisji. Mało tego, całkowite emisje z przewozów cargo wzrosną do tego czasu o 28%.

Skala wyzwań jest gigantyczna, ale jeśli wziąć dodatkowo pod uwagę, że ogólnie pojmowana logistyka, to nie tylko transport, ale także inne operacje związane z cargo, to okazuje się, że oddziaływanie sektora jest jeszcze większe. Według kalkulacji Międzynarodowej Agencji Energii (IEA) jeśli światowy przewóz towarów odpowiada za nawet 8% globalnej emisji gazów cieplarnianych, to udział ten wzrasta do 11%, gdy uwzględnić sektor magazynowy i porty.

Zazielenienie logistyki będzie to kosztowne, ale może się opłacać

Redukcja emisji generowanych przez globalny sektor logistyczny, a zwłaszcza transport, nie będzie łatwa ani tania. Według analiz McKinsey koszt dekarbonizacji np. przewozów lotniczych przy zastosowaniu zrównoważonych paliw, tzw. SAF (Sustainable Aviation Fuel), które są nawet 3-krotnie droższe, może do 2030 r. podnieść koszty transportu o ok. 60%. Wdrożenie adekwatnych rozwiązań w przypadku przewozu ładunków masowych drogą morską może podnieć koszt o 50%, natomiast w przypadku kontenerów o 20%. Podwyżki na drogach mogą sięgnąć 5% i są to scenariusze zakładające wykorzystanie wyłącznie biopaliw. Użycie syntetycznych alternatyw może podnieść koszty jeszcze bardziej.

Analitycy wskazują jednocześnie, że klienci firm logistycznych chcą zielonych rozwiązań, tyle tylko, że nie chcą za nie płacić. Ponad 80% z nich nie jest w stanie zapłacić nawet 10% więcej za zrównoważone produkty, a zaledwie 10% kontrahentów jest w stanie dołożyć dodatkowe 20%, aby skorzystać z bardziej ekologicznej opcji.

Ocean możliwości i morze pieniędzy

Zielona logistyka może się jednak opłacać, a dla sprawnych i odważnych operatów może stać się niebieskim oceanem, w rozumieniu dobrze znanej strategii biznesowej o tej samej nazwie. W niebieskim oceanie organizacja stawia bowiem na poszukiwanie i wykorzystanie jeszcze niezagospodarowanych obszarów rynku, a nie na rywalizację o istniejącą, zatłoczoną przestrzeń na starych zasadach. Nowe reguły w zielonej logistyce są dopiero ustalane, a samodzielne kreowanie oferty, rynku oraz popytu może równie dobrze odbywać się poprzez gwarancję zrównoważonej obsługi logistycznej, która zaspokaja potrzeby wymagających kontrahentów oczekujących i skłonnych finansować takie usługi.

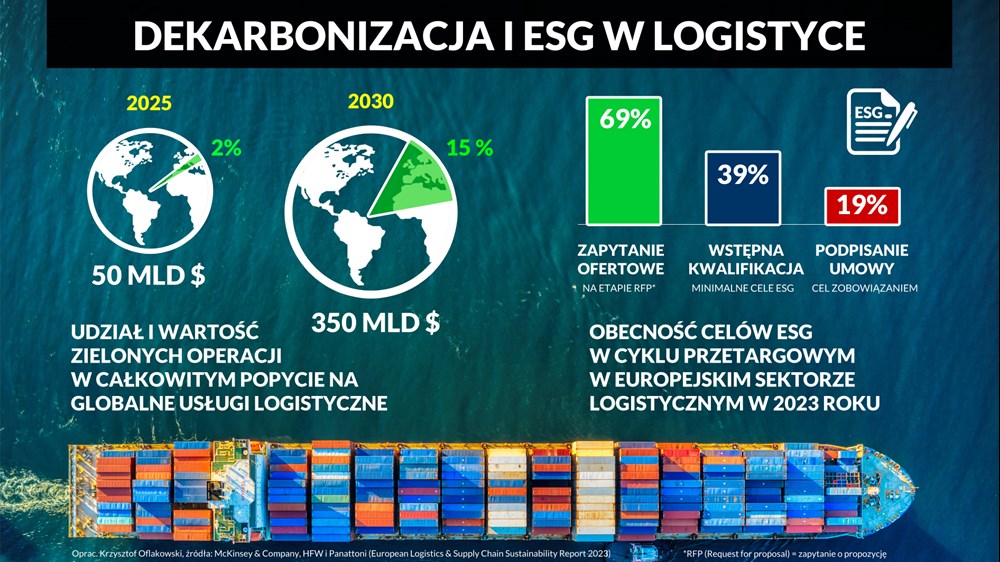

Widać to choćby w danych opracowanych przez ekspertów McKinsey, którzy opierając się na celach redukcji emisji w zakresie 3. (powstałych w łańcuchu dostaw) oraz potrzebach logistycznych 2800 największych światowych przedsiębiorstw z różnych branż, oszacowali, że popyt na zieloną logistykę w 2025 r. wyniesie ok. 50 mld dol. Będzie to stanowić to ok. 2% całkowitych wydatków na logistykę. Zapotrzebowanie ma następnie wzrosnąć do ok. 350 mld dol. w 2030 r., osiągając ok. 15% ogólnych wydatków. Już za 6 lat do zagospodarowania będzie więc spory obszar logistycznego oceanu, na którym zasady i przyczółki dopiero się kształtują.

Potencjał zrównoważonej logistyki w UE

W Europie, a zwłaszcza w Unii Europejskiej potencjał zrównoważonej logistyki dostrzeżono już wiele lat temu, a kolejny krok milowy na drodze do zazielenienia sektora przypada na rok bieżący. Z początkiem stycznia 2024 rozpoczął się bowiem pierwszy okres obowiązkowego zbierania danych w ramach sprawozdawczości niefinansowej dotyczącej osiąganych przez przedsiębiorstwa wskaźników ESG, tj. ochrony środowiska, polityki społecznej i ładu korporacyjnego, (ang. Environmental, Social i Governance). Nowe przepisy ujęte w dyrektywie CSRD obligują wybrane, na razie największe przedsiębiorstwa, do monitorowania, dokumentowania i przekazywania usystematyzowanych danych z obszarów E, S i G, w tym także kwestii dotyczących zmian klimatu, zanieczyszczenia, gospodarki obiegu zamkniętego, a także różnorodności biologicznej czy praw człowieka. Pierwsze zestawy danych za rok obrotowy 2024 zostaną opublikowane w pierwszej połowie 2025 r., a w kolejnych latach będą dotyczyć coraz mniejszych firm, w tym notowanych na unijnym rynku regulowanym małych i średnich przedsiębiorstw.

Jest to o tyle istotne dla sektora TSL, że organizacje w ramach sprawozdawczości z obszaru E – środowisko, będą zmuszone do raportowania emisji powstałych w całym cyklu ich działalności, także w trzecim zakresie emisji, czyli tych wytworzonych wzdłuż łańcucha wartości i dostaw, a więc również wskutek transportu, magazynowania i innych operacji logistycznych. Tak sformułowane wymogi w sposób naturalny dotkną gigantycznego zbioru firm logistycznych, które będą zobowiązane do zgromadzenia i przekazywania danych o własnej emisyjności, aby mogli ją zaraportować kontrahenci. Poza tym kwalifikujący się obecnie operatorzy będą raportować własne wskaźniki ESG i wymagać dostarczenia danych od swoich podwykonawców.

Logistyczny kurs na ESG wpływa na źródła motywacji

Sporą dawkę ciekawych informacji na temat motywacji, obaw i bieżącego znaczenia polityki ESG w sektorze TSL dostarcza raport za 2023 r. dotyczący zrównoważonego rozwoju w europejskiej logistyce i łańcuchach dostaw opublikowany przez Panattoni i HFW. Branżowa publikacja to efekt badania przeprowadzonego w 15 krajach Europy wśród 101 prezesów, dyrektorów zarządzających oraz kierownictwa wyższego szczebla zatrudnionego zarówno w sektorze logistycznym (47% respondentów), jak i w firmach produkcyjnych i detalicznych kupujących usługi 3PL (53%).

Analiza wskazuje na przykład, że na dziesięciopunktowej skali argumentem najbardziej skłaniającym do podjęcia aktywności ESG przez operatorów logistycznych jest pragnienie wywarcia pozytywnego wpływu na środowisko (ocena 8,4). Równie wysokim motywatorem, ale minimalnie niższym, jest wymóg regulacyjny (8,3). W zeszłorocznym badaniu sytuacja na podium wyglądała dokładnie odwrotnie. W bieżących analizach okazało się przy okazji, że czynnikami najbardziej hamującymi wdrażanie lub rozszerzanie zrównoważonych działań jest ich złożoność oraz koszt finansowy rozwiązań (po 77% wskazań), a także brak zasobów kadrowych (43%).

Wysiłek związany z realizacją strategii ESG ma się jednak się opłacać, czego dowodem jest aż 62% deklaracji, że silna polityka ESG pomogła zdobyć nowych klientów oraz umożliwić dostęp do subsydiów lub innego rządowego finansowania (28%). Ponad połowa firm 3PL zauważyła także wzrost motywacji pracowników (51%) oraz lepszą wewnętrzną współpracę (55%).

Przez ESG przemawia portfel i to głośno

W raporcie wyraźnie przemawia chęć usprawniania zrównoważonej aktywności przez firmy 3PL, zwłaszcza tam, gdzie jest to najbardziej potrzebne tj. w obszarze transportu międzynarodowego (53% wskazań) oraz przy zakupie dóbr lub materiałów (49%). Równie wyraźnie daje o sobie znać koszt wynikający ze zmiany dotychczasowego modelu biznesowego. Wskazują na to odwiedzi, że największą zachętą do przemodelowania operacji byłoby wsparcie finansowe w postaci subsydiów lub grantów (70%), ale także presja ze strony klientów (68%) i dostępność rozwiązań, które przy okazji ewolucji biznesu pozwoliłyby zwiększyć przychody (66%). O ile w przypadku dwóch pierwszych czynników (finansowanie i presja klientów) nastąpił spadek ich znaczenia w porównaniu do poprzedniej edycji badania (odpowiednio 79% i 72%), to w przypadku postulatu poprawy wyniku finansowego nastąpił widoczny wzrost i to aż o 11%.

W bieżącej edycji badania mniej managerów chciało także powiązania własnego wynagrodzenia z osiąganymi celami ESG. W 2022 r. było ich 31%, natomiast w roku ubiegłym już tylko 23%. Istotnie wzrósł za to inny czynnik, również związany z finansami. Wyraźnie więcej respondentów (64%) wskazuje, że motywacją do intensyfikacji działań ESG byłby po prostu niższy koszt implementacji. W 2022 r. na ten czynnik zwracało uwagę 48% respondentów.

Nic w tym dziwnego, jeśli wziąć pod uwagę, że przejście na zrównoważone rozwiązania jest wysoce kapitałochłonne, czasochłonne, w dużym stopniu powiązane z ogólną sytuacją w gospodarce i kondycją kontrahentów, od których uzależniony jest sektor TSL. Nie oznacza to jednak, że klienci nie interesują się zrównoważonymi operacjami.

ESG pojawia się w zapytaniach, ale rzadziej w umowach

Obecnie 69% zapytań ofertowych (RFP, ang. Request for proposal) w 3PL zawiera kwestie dotyczące celów ESG, ale ich istotność jest bardzo zróżnicowana. Aż 33% respondentów wskazuje, że waga nadawana celom zrównoważonego rozwoju stanowi 5-10% RFP. Nieco mniej odpowiedzi, bo 30% deklaruje istotność na poziomie 10-15%. Rola ESG słabnie jednak w miarę zaawansowania procesu wyboru kontrahenta. Tylko 39% operatorów (w porównaniu do 69% na etapie zapytania) ma minimalne cele ESG przy wstępnej kwalifikacji przetargowej, co byłoby całkiem dobrym wynikiem, gdyby nie fakt, że 19% wyznaczonych celów ląduje ostatecznie w umowie jako zobowiązanie. To dokładnie tyle samo co rok wcześniej. Spadek o 1 pp. do 38% zanotowano w scenariuszu, kiedy ESG widnienie w kontrakcie jako aspiracja, a w przypadku 43% umów cele zrównoważonego rozwoju w ogóle nie są częścią końcowej umowy i odsetek ten wzrósł o 1 pp. względem 2022 r.

Dla kupujących usługi 3PL cele ESG to wciąż dodatek, liczy się za to jakość i cena

Według analiz Transport Intelligence przeprowadzonych w ostatnim kwartale 2023 r. wśród managerów odpowiedzialnych za zakupy usług logistycznych (3PL) w sektorze detalicznym lub przemysłowo-wytwórczym kwestie dotyczące efektywności środowiskowej znalazły się na 7. miejscu spośród 11 kluczowych kryteriów decydujących o wyborze konkretnego usługodawcy logistycznego. Czynnik ten zyskał uznanie zaledwie 4,1 % respondentów. Najważniejszymi elementami wpływającymi na podpisanie kontraktu są nieustająco twarde wskaźniki, tj. niezawodność i dokładność prowadzonych operacji (32,1%) oraz ceny usług (20,5%). Analogicznie największy wpływ na rezygnację z kontraktu mają niska jakość usług (33%) oraz podwyżki cen (28,3%).

W opinii badanych przez Ti managerów zrównoważone działania operatora wciąż także nie stanowią istotnej korzyści wynikającej z outsourcingu operacji logistycznych. W opinii kupców kluczową zaletą delegowania logistyki na zewnątrz jest oszczędność kosztów (23,3%), następnie zwiększenie własnej konkurencyjności (13,8%) oraz dostęp do specjalistycznej (13,4%) wiedzy. Pomoc operatora logistycznego w osiągnięciu własnych celów ESG odpowiada za zaledwie 0,4% procesu decyzyjnego i jest to ostatni z 9 kluczowych kryteriów, a jednocześnie jedyny, który nie przekroczył granicy istotności na poziomie 1%.

Większość czołowych firm nie realizuje strategii klimatycznych

Nie zwalnia to jednak operatorów z kontynuowania wysiłków na rzecz dekarbonizacji i realizacji innych celów ujętych w strategiach ESG. Tym bardziej, że według dostępnych danych zaawansowanie zrównoważonych działań w innych sektorach gospodarki nie wygląda najlepiej. Zdaniem międzynarodowej firmy doradczej Accenture, aby w duchu porozumienia paryskiego powstrzymać globalny wzrost temperatury o 1,5 stopnia, światowe emisje gazów cieplarnianych muszą osiągnąć swój szczyt w 2025 r., następnie spaść o 43% do 2030 r., aby w 2050 r. światowa gospodarka mogła osiągnąć poziom zerowej emisji netto. Wielkoskalowe badanie przeprowadzane od 3 lat wskazuje jednak, że w 2023 r. na 2 tys. największych firm na świecie pod względem przychodów (Accenture G2000) zaledwie 37% złożyło zobowiązanie, że osiągnie zeroemisyjny poziom w 2050 r. Jednocześnie, wśród badanych przedsiębiorstw ujawniających dane o emisjach, połowa cały czas je zwiększa, a nie zmniejsza, a 33% co prawda zmniejsza, ale za wolno.

Ostatecznie zaledwie 18% przedsiębiorstw jest na dobrej drodze do wywiązania się z deklaracji na 2050 r. Rozczarowujące jest jednak to, że 63% firm z zestawiania G2000 wciąż nie ma określonej strategii dojścia do zera netto w 2050 r. w pełnym zakresie emisji, tj. 1,2 i 3.

Jeśli zaś chodzi o dane dedykowane sektorowi TSL, to trudno doszukać się w analizie miarodajnych szacunków, ponieważ fracht i logistykę klasyfikowano w jednaj kategorii z przemysłem, m.in. producentami sprzętu przemysłowego. Niemniej jednak według Accenture 35% firm w tej kategorii ma w pełni określony cel dojścia do zera netto w zakresie emisji 1,2 oraz 3. Tylko 15% firm ma wyznaczone cele w zakresie emisji 1 i 2, a 21% co prawda ma określone cele dekarbonizacyjne, ale nie zakładają one dojścia do zera netto. U 30% organizacji nie ma za to dowodów, że wyznaczenie celów dekarbonizacyjnych w ogóle miało miejsce. W praktyce oznacza to, że blisko jedna trzecia największych firm przemysłowych na świecie nie realizuje udokumentowanego scenariusza, który prowadziłby do obniżenia emitowanych zanieczyszczeń.